不動産ビッグデータを使って投資の利回りを分析します。

不動産投資の利回りで真っ先に思い浮かべるのは、年間の賃料を物件の価格で割って求める「表面利回り」でしょう。とても計算しやすく、目先の投資利回りが直感的に把握できるので、不動産売買の現場では重宝される利回りです。不動産の利回りと言えば、特に断りのない場合は表面利回りを指すのが一般的です。

ところが、この表面利回りには致命的に足りないものがあります。

今回は、表面利回りを卒業する投資家の方に、「新たな不動産投資の利回り」を具体的にご説明します。

表面利回りに欠けているもの

表面利回りに欠けているものは、将来の賃料予測です。

不動産の直接還元法になぞらえて考えれば、「不動産のリスクを含んだ割引率」に、「賃料の上昇(下落)率」を加味したものが、「表面利回り」の水準となります。そうなると表面利回りの中に、将来の賃料の変化が織り込まれていると言えるのですが、実際には割引率と賃料変化率を分けて考える人はほとんどいないでしょう。

表面利回りで8%という表示を見て、8%の利回りがずっと続くと感じる人もいるかもしれません。しかし、賃料は時がたてば安くなるのが普通です。いま8%でも、5年後に8%である保証はありません。不動産投資では、5年後、10年後、といった長期間にわたる投資利回りが情報として必要であるにも関わらず、表面利回りではそのニーズを満たすことができません。表面利回りは、いま現在の賃料といま現在の物件価格から、いま現在の利回りを測る指標だからです。

表面利回りに欠けているものは、投資期間を通した「全期間での」「総合的な」利回りの概念です。

表面利回りに欠けている点を補う、新たな不動産投資の利回りとして、IRR(内部収益率)があります。

参考記事:不動産投資において本当に大事な「トータルの投資利回り」の考えかた

2つのマンションを想定します

具体的な事例で検討します。AとBの2つの区分マンションを想定します。どちらも広さは40㎡。駅徒歩5分、築7年の鉄筋コンクリート(RC)造です。違いは最寄駅です。

■マンションA

最寄駅:東京メトロのA駅(東京都・練馬区)

月額賃料:112,000円

物件価格:25,780,000円

表面利回り:5.2%

■マンションB

最寄駅:都営地下鉄のB駅(東京都・新宿区)

月額賃料:153,000円

物件価格:38,000,000円

表面利回り:4.8%

表面利回りの比較ではマンションAの方が、利回りが高くて魅力的に思えます。しかし、10年間の投資期間を想定した総合利回りでは、マンションBの方が逆転します。次から詳しく見ていきます。

表面利回りとIRRの考え方

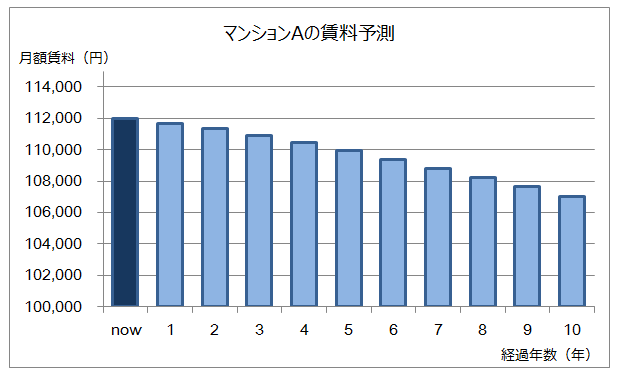

弊社が保有する不動産ビッグデータで予測すると、マンションAの現在から今後10年の賃料予測は以下のようになります。

10年後の賃料は、月107,000円程度と予想されます。時がたてば賃料は低下しますし、物件の価格も低下していきます。物件価格の予測は以下のようになります。

10年後の物件価格は、1,960万円程度と予想されます。購入時の価格が2,578万円でしたので、10年間で24%ほど下落した計算です。キャピタルロスとして考えるなら、618万円の損失です。10年間で獲得した賃料の収入(インカムゲイン)と、10年後に売却した時の売却損益(キャピタルゲイン/ロス)までも考慮するのが、総合的な収益率であるIRRの考え方です。

IRRの計算には、上の図では10年間の賃料の全情報と、10年後の想定売却価格の情報が必要になります。計算に取り入れる要素が多くて計算が複雑になりますが、投資のトータルな利回りを捉えることができます。

一方、表面利回りは、投資期間が5年でも、10年でも、20年でも、それには関係なく、いま時点の賃料と物件価格だけから計算されます。上の図では濃い色の情報だけで計算されるのです。

マンションAとマンションBの違い

「従来の利回り」である表面利回りと、「新たな不動産投資の利回り」としてのIRRを比べると、総合的な投資収益率を測るにはIRRの方が優れています。投資期間中の賃料収入や売却時の売却損益までも考慮するからです。

マンションAとマンションBの比較でもう一度考えてみましょう。不動産投資には一般的にはローンを利用しますので、20年間のローン(金利2.5%、頭金20%)を想定しました。

| マンションA | マンションB | |

| 住所 | 東京都練馬区 | 東京都新宿区 |

| 賃料(月額) | 112,000円 | 153,000円 |

| 物件価格 | 2,578万円 | 3,800万円 |

| 表面利回り | 5.2% | 4.8% |

| 10年間での総賃料(予測) | 1,459万円 | 2,000万円 |

| 10年後の物件価格(予測) | 1,960万円 | 3,334万円 |

| 売却損益(予測) | -618万円 | -466万円 |

| IRR(年率) | 3.87% | 5.94% |

マンションBは購入時の表面利回りはAより低いのですが、10年後のトータルの利回りであるIRRはAより高くなっています。その理由としては、賃料の下落がAより穏やかで、物件価格の低下もAより小幅なことがあげられます。

マンションAとマンションBの比較事例で言えることは、表面利回りだけでは投資判断が上手くいかなことがあるということです。投資判断の際に「真に必要な」利回り情報としては、IRRの方が優れていることがお分かりいただけたと思います。

投資家は表面利回りを卒業し、IRRという新たな利回りを手にする時代に入っています。

【“不動産ビッグデータ”について興味のある方へのオススメ記事】

>> 不動産ビッグデータを活用した投資分析 1都3県 利回りマップ

>> 一都三県 市区別 賃料下落率ランキング

>> 不動産ビッグデータを使った駅分析 「葛西臨海公園」駅に最も近い駅は?

>> 不動産ビッグデータを活用した駅分析 礼金の取りやすい駅はここだ!